Carried Interest unterliegt dem Teileinkünfteverfahren

Zusammenfassung

Nach der typisierten Ausgestaltung von Private Equity oder Venture Capital Fonds erhalten ausgewählte Manager einen zusätzlichen Gewinnanteil für ihren ideellen Gesellschafterbeitrag zugewiesen, der bei Überschreiten einer gewissen Mindestrendite (sog. Hurdle Rate) bezogen auf ihre kapitalmäßige Beteiligung an der Gesellschaft überproportional hoch ist (sog. Carried Interest).

Bei Fonds, die aus deutscher steuerlicher Sicht als vermögensverwaltende Personengesellschaften ausgestaltet sind, unterliegt der Carried Interest nach der Sonderregelung des § 18 Abs. 1 Nr. 4 EStG dem Teileinkünfteverfahren, ist also nur zu 60% steuerpflichtig. Bei Steuerpflichtigen in der höchsten Tarifstufe ergibt sich so eine effektive Steuerbelastung iHv. ca. 27%.

Umstritten war bisher, wie der Carried Interest bei gewerblichen bzw. gewerblich geprägten Personengesellschaften als Fondsvehikel zu besteuern ist. Nach teilweiser Auffassung der Finanzverwaltung handelt es sich um ein voll steuerpflichtiges Entgelt für Beratungsleistungen der Manager an die Investoren (Steuerbelastung ca. 47%) und nicht um einen disproportionalen Gewinnanteil aus dem Fonds. Der BFH hat der stellenweise eingenommenen Sichtweise der Finanzverwaltung nun richtigerweise eine Absage erteilt und den Fall zugunsten der Steuerpflichtigen entschieden.

Die BFH-Entscheidung im Einzelnen

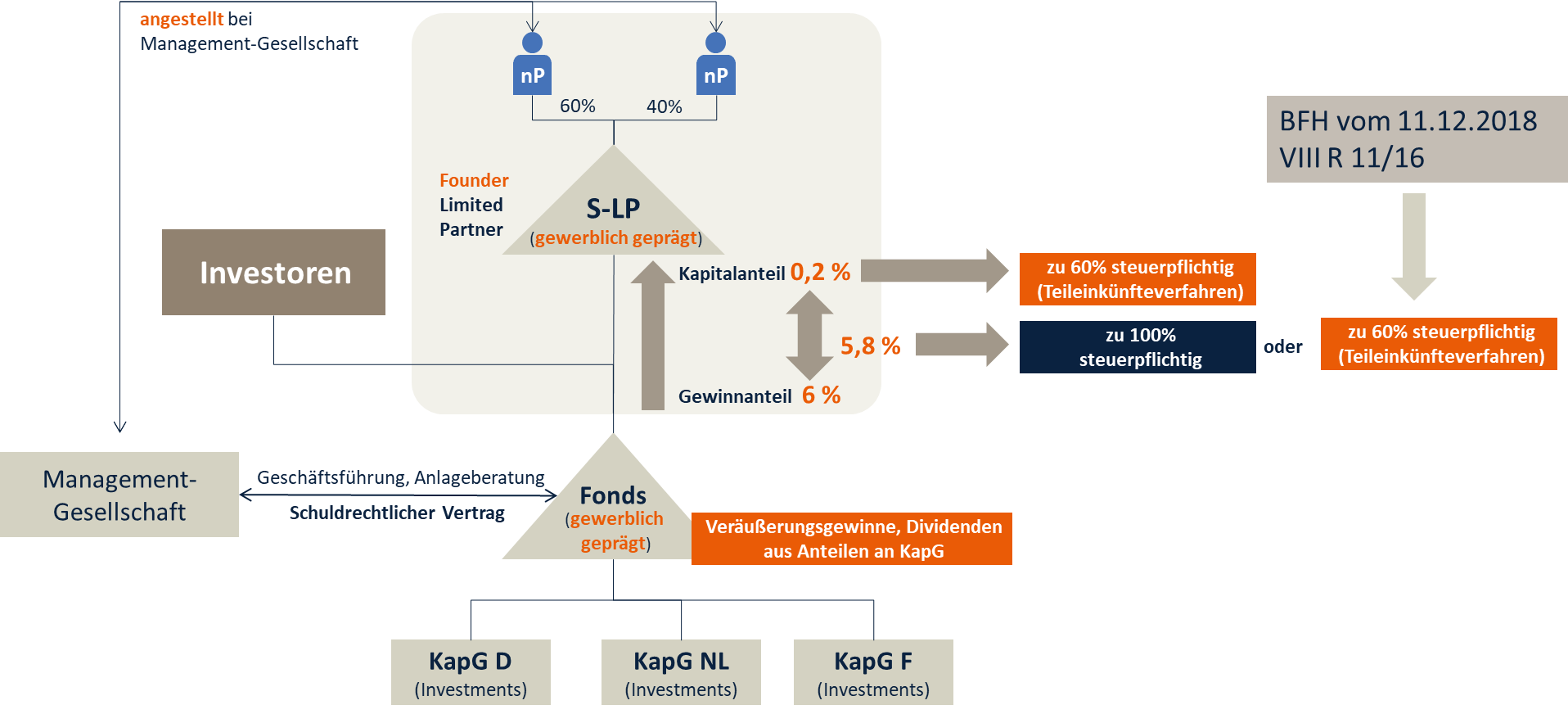

Im Streitfall beteiligten sich deutsche Manager über eine ausländische Personengesellschaft (S-LP) an einem ausländischen Private Equity Fonds, der aus deutscher Sicht als gewerblich geprägte Personengesellschaft ausgestaltet war. Der Fonds erzielte Veräußerungsgewinne und Dividenden aus Beteiligungen an Kapitalgesellschaften.

Obwohl die S-LP, über die auch die zum Carry berechtigten Fondsmanager beteiligt waren, kapitalmäßig nur mit ca. 0,2% an dem Private Equity Fonds beteiligt war, wurden ihr – unter Berücksichtigung des Carried Interest – insgesamt ca. 6% der Gewinne des Fonds zugewiesen. Unstreitig war, dass die Gewinne in Höhe des kapitalproportionalen Teils (hier: 0,2%) der Besteuerung nach dem Teileinkünfteverfahren (bzw. im Urteilsfall noch nach dem Halbeinkünfteverfahren) unterlagen. Fraglich war dagegen, wie der Carried Interest in Höhe des kapitaldisproportionalen Teils (hier: 5,8%) zu besteuern ist.

Der BFH kam in seiner Entscheidung zu dem Schluss, dass der Carried Interest auch bei gewerblichen bzw. gewerblich geprägten Personengesellschaften dem Teileinkünfteverfahren unterliegt, soweit dieser aus Dividenden und Veräußerungsgewinnen aus Kapitalbeteiligungen erzielt wird. Das begründete der BFH vor allem mit der Entwicklungsgeschichte des § 18 Abs. 1 Nr. 4 EStG sowie mit systematischen Erwägungen. Zudem stellte der BFH klar, dass eine Einordnung des Carried Interest als (voll steuerpflichtige) Tätigkeitsvergütung schon deswegen ausscheidet, weil der Carried Interest nur bei Vorliegen entsprechender Gewinne des Fonds zu zahlen war.

Auswirkungen für die Praxis

Von Bedeutung ist das Urteil insbesondere für deutsche Manager ausländischer Fonds, die aus steuerlicher Sicht häufig als gewerblich tätige oder geprägte Personengesellschaften ausgestaltet sind. In vielen Fällen resultiert dies daraus, dass bei nach ausländischem Recht errichteten Private Equity Fonds eine sog. Entprägung durch die Zuweisung von Geschäftsführungsbefugnissen an einen Kommanditisten (zur Vermeidung einer Anwendung von § 15 Abs. 3 Nr. 2 EStG) nicht möglich oder nicht gewollt ist.

Das Urteil begünstigt aber auch Privatanleger, die (unmittelbar oder mittelbar über steuerlich transparente Dachfonds) zu weniger als 1% an einem inländischen oder ausländischen Fonds beteiligt sind und somit der Abgeltungsteuer unterliegen. Bei diesen Anlegern lief der Carried Interest im Falle einer Behandlung als Beratungsentgelt steuerlich häufig ins Leere, da unter der Abgeltungsteuer ein Werbungskostenabzugsverbot gilt. Nach dem BFH-Urteil fällt der steuerliche Gewinnanteil des Privatanlegers von vornherein geringer aus, so dass es auf den Werbungskostenabzug gar nicht mehr ankommt.

Die Entscheidung des BFH ist für diesen Streitfall noch nicht final. Der BFH hat die Entscheidung in der Sache an die Vorinstanz zurückverwiesen, dabei allerdings erhebliche inhaltliche Vorgaben aufgestellt. Es bleibt abzuwarten, wie die Finanzverwaltung auf das Urteil reagiert. Es ist nicht auszuschließen, dass deren bisherige Sichtweise für die Zukunft – und entgegen der BFH-Auffassung – gesetzlich festgeschrieben wird. Für bestehende Strukturen wurde die Rechtsposition von Managern und Kleinanlegern durch das Urteil in jedem Fall erheblich gestärkt.

Bestens

informiert

Jetzt unseren Newsletter abonnieren, um zu aktuellen Entwicklungen auf dem Laufenden zu bleiben.

Jetzt anmelden